前言

镓是一种低熔点高沸点的稀散金属,自然界中的镓多藏身于铝土矿和铅锌矿中,现有的镓主要来源于铝土矿加工副产品和锌加工矿渣。金属镓及其化合物被广泛应用于无线通信、化学工业、医疗设备、太阳能电池和航空航天等领域,被称为“半导体工业的新粮食”和“电子工业的脊梁”。

一、镓的概念及应用

镓是灰蓝色或银白色的金属,在地壳中的含量仅为0.0015%,绝大部分镓呈分散状态,因此镓属于典型的稀散金属。据统计,2022年全球探明的金属镓储量为27.93万吨。其中我国储量为9万吨,占比约68%,居全球首位。镓的相关产品包括金属镓、氮化镓、氧化镓、磷化镓、砷化镓、铟镓砷、硒化镓、锑化镓等。其中,氧化镓是第四代半导体的典型代表,被称为“半导体天空中的新恒星”。金属镓的消费领域包括半导体材料、太阳能电池、合金、医疗器械等领域,其中半导体行业已成为镓最大的消费领域。

另外, 在全球范围内,砷化镓占全球镓年消费量的95%。砷化镓和氮化镓也存在于各种光电器件中,砷化铝镓(AlGaAs)用于高功率红外激光二极管;半导体氮化镓和氮化铟镓用于蓝色和紫色光电器件,主要是激光二极管和发光二极管。

二、金属镓产业链及市场结构

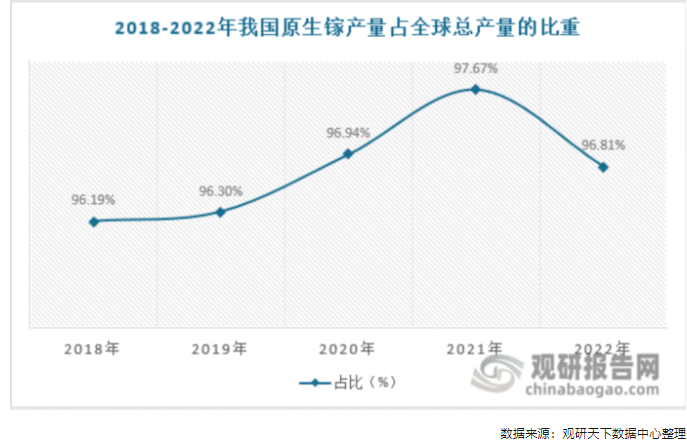

金属镓主要来自于氧化铝的母液,氧化铝生产过程中提取原生镓相比其他方式最具备成本优势。另一方面,镓在其它金属矿床中的含量极低,经过一定富集后也只能达到几百克/吨,因而镓的提取非常困难。另一方面,由于伴生关系,镓的产量很难由于镓价格上涨而被大幅拉动,因此,原生镓的年产量极少。2022年全球原生镓产量为626吨,其中我国原生镓产量达606吨,占比96.81%。

在布局企业方面,镓因常以微量元素与铝、锌等矿物伴生且主要存在铝土矿中,所以大部分布局企业为氧化铝厂商 。当前国内氧化铝厂有金属镓生产业务的企业主要包括中国铝业、中金岭南、株洲科能、东方希望(三门峡铝业)等。

随着我国国民收入水平的逐年提高、消费结构的变化以及国家政策的支持,金属镓的消费量快速增长,被广泛应用在汽车、手机、电脑等新型消费品及医疗器械行业。预计2023年金属镓应用将进一步拓展,主要体现在汽车、电子产品、影音娱乐、家电等领域,国家将继续支持企业推行新能源汽车、智能电子产品、智能家用电器等技术,金属镓应用于这些新兴领域,将形成新的消费热点,拉动市场需求。

三、镓行业发展政策及现状

金属镓及其化合物已成为未来支撑新能源汽车、5G、AI等新兴产业快速发展的基础产业之一,获得世界各国的大力发展。为抓住科技产业变革新机遇,我国同样对砷化镓(GaAs)、磷化铟(InP)、氮化镓(GaN)、氧化铟(In2O3)、氧化铋(Bi2O3)等产业链给予了全方位引导支持,使得我国近年来第三代半导体产业链企业获得了长足发展。

镓本身并不是半导体,但与砷、氮、硒、碲、磷、锑等金属和非金属形成的一系列镓基化合物,均为优质半导体材料,是研制微电子器件和光电子器件的重要材料。美国、日本等国家已将镓列入“战略资源”,欧盟将其列入“关键原材料”目录,我国也将镓列为“战略储备金属”,并出台多项政策支持金属镓及其镓化合物的发展。随着电子信息产业的蓬勃发展及其战略地位进一步凸显,镓已经成为一种重要的新兴战略性矿产资源。

2023年7月3日,中国商务部和海关总署发布公告,“为维护国家安全和利益,经国务院批准,决定对镓、锗相关物项实施出口管制。”公告中除了对镓、锗这两种材料做出限制,同时对氮化镓、砷化镓、锗外延生长衬底、四氯化锗等包含镓和锗元素的半导体材料也一同做出限制。

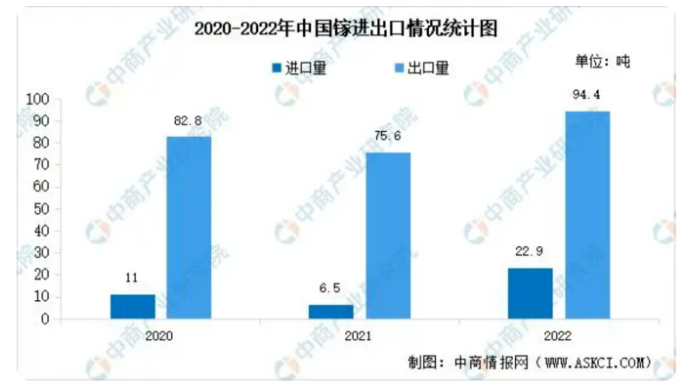

从出口情况来看,中国是全球最大的镓产品出口国,主要供应美国、欧盟、日本和韩国等发达经济体。根据中国海关数据,2022年中国镓出口量达94.4吨,为历年最高。从进口情况来看,我国高纯镓生产企业数量较少,且以纯度不高的5N、6N级别产品生产为主,7N、8N级别产品产量低,因此我国高纯镓市场部分需求依靠进口,2022年中国镓进口量为22.9吨。

四、应用领域发展及化合物材料用途

金属镓主要以化合物的形式被用于生产半导体、磁材、MO源、光伏材料及荧光粉等,并最终广泛应用于无线通信、化学工业、医疗设备、太阳能电池和航空航天等众多领域。从下游应用占比情况来看,镓在半导体、磁材、MO源、光伏材料及荧光粉等领域的应用市场份额分别占比42%、29%、9%、8%、7%。

由此不难发现,金属镓及其化合物语半导体行业发展紧紧绑定。根据网络公开资料查询,1947年,晶体管在美国贝尔实验室诞生,标志着半导体时代的开启。1958年集成电路的出现加速了半导体行业的发展。经过半个世纪,半导体行业已经非常成熟,形成了从半导体材料、设备到半导体设计、制造、封装测试完整的产业链。之后,半导体经过了几代的发展,第一代半导体是“元素半导体”,典型如硅基和锗基半导体;第二代之后半导体材料是化合物半导体,到目前为止,具体归类为以下四代:

第一代:硅(Si)和锗(Ge)等元素的半导体材料;

第二代:砷化镓(GaAs)、磷化铟(InP)为代表;

第三代:碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)等为代表;

第四代:氧化镓(Ga2O3)、氮化铝(AlN)等。

与金属镓相关的第二、三代化合物半导体当前主要有两种,分别是砷化镓和氮化镓。砷化镓由砷和镓两种元素化合而成,具有高频率、高电子迁移率、高输出功率、低噪音以及线性度良好等优越特性,是光电子和微电子工业最重要的支撑材料之一。氮化镓是直接宽带隙半导体材料,属于第三代半导体。具有更宽的禁带宽度、更高的击穿电场、更高的热导率、更大的电子饱和速度以及更高的抗辐射能力,满足现代电子技术对半导体材料提出的高温、高功率、高压、高频以及抗辐射等新要求,更适合制作高温、高频、抗辐射及大功率器件。

在氮化镓之后,目前正慢慢受到重视化合物材料是第四代半导体材料氧化镓。行业分析人士表示,氧化镓在市场对性能好、损耗低、功率密度高的功率器件需求不断释放背景下,10年后将直接与碳化硅竞争。

五、出口管制对行业影响分析

镓和锗是战略性资源,在高技术产业中具有重要应用价值。如今,中国的新兴战略产业大发展,此次出口管制有利于国内保护产业安全和资源安全。

中国宣布对镓、锗相关物项实施出口管制后,多国企业准备申请镓、锗出口许可。路透社4日报道称,一家中国锗生产商的经理表示,其所在的公司已收到来自欧洲、日本和美国买家的询问,希望在出口管制生效前囤积产品。

同时,在被实施出口管制以后,金属镓及其化合物衍生行业的下游市场造成一定冲击。首先国内厂商的出口需求受到一定影响,虽然金属镓上游氧化铝海外也有产能,但短期内恢复产业链的可能性并不高。同时该政策也会导致国际半导体企业新增订单交付周期拉长,引发消费电子及芯片或迎来新一轮涨价 。国产半导体企业及通信设备企业本土替代窗口有望延长,进而强化竞争优势。然而对于后期管制生效后的市场,国内原材料价格或因供应过剩承压下行,海外或因供应短缺而价格上涨,导致国外原材料价格高于国内价格,国内下游产品因成本优势而竞争力提升。

六、业内主要企业介绍(一)领军企业-中国铝业(601600.SH)

中国铝业股份有限公司成立于2001年09月,是集铝土矿、煤炭等资源开采,氧化铝、炭素、原铝和铝合金产品生产、销售、技术研发,国际贸易,物流产业,火力及新能源发电于一体的大型铝生产经营企业。金属镓是氧化铝生产过程中提炼出来的副产品,中国铝业为国内金属镓龙头企业,拥有金属镓产能约200吨/年,2022年金属镓产量达146吨。

2022年公司实现营业收入2909.88亿元,同比下降2.64%,净利润41.92亿元,同比下降27.22%。2023年一季度,中国铝业实现营收662.79亿元,同比减少17.6%;归属于上市公司股东的净利润18.13亿元,同比减少9.78%。

(二)中金岭南(000060.SZ)

深圳市中金岭南有色金属股份有限公司主要业务包括铅锌铜等有色金属的采矿、选矿、冶炼和深加工一体化生产、贸易、金融、期货经纪及投资业务,主要产品有锌铅银硫铜金锗镓等金属,锗镓主要伴生于锌精矿,赋存于闪锌矿中,在冶炼过程中提取。子公司丹霞冶炼厂拥有国内大规模采用锌氧压浸出工艺并综合回收镓锗等稀贵金属的锌冶炼工艺技术,申请获得《一种从锌置换渣硫酸浸出液中选择性萃取回收镓锗》专利项目。2022年中金岭南保有金属资源镓760吨,2023年预计生产电镓16.5吨。

2022年公司实现营收553.39亿元,同比增长24.5%;归属于上市公司股东的净利润为12.12亿元,同比增长3.47%,创公司成立以来最高水平;扣非净利润为11.73亿元,同比增长10.91%。2023年第一季度中金岭南实现营业收入167.91亿元,同比增长13.98%;实现归母净利润3.2亿元,同比增长14.13%。

(三)东方希望(三门峡)铝业

东方希望(三门峡)铝业有限公司位于河南省三门峡市渑池县,注册资金8.2亿,自2003年11月成立以来发展迅速,现已成为河南省最大的单体氧化铝生产企业。公司建设规模220万吨/年氧化铝,同时还建有100万吨/年的石灰,60吨/年的金属镓和自备电厂等配套项目,各项经济技术指标均已达到或超越国内同行业先进水平。

2022年,东方希望(三门峡)铝业产出金属镓近50吨,是国内领先的金属镓生产企业。

(四)株洲科能(科创板已问询)株洲科能长期致力于Ⅲ-Ⅴ族化学元素材料提纯技术开发及产业化,主要从事4N镓以上镓、铟、铋、碲等稀散金属元素及其氧化物的研发、生产和销售。产品主要镓包括高纯镓、高纯铟以及 ITO 等靶材用铟(4N5-5N)、氧化铟、氧化镓等电子镓级稀散金属系列产品和工业镓、铋及氧化铋等工业级稀散金属系列产品两大类。根据中国有色金属工业协会稀散金属分会统计的数据,近年来株洲科能高纯镓产品国内市场占有率达20%左右,市场占有率国内第二。2022年,株洲科能实现营收6.79亿元,归母净利润5082.30万元。

七、结语镓作为半导体和光电子行业的重要材料,对信息技术、通信、电子设备和能源等产业有着重要影响。镓化合物在半导体器件中的应用,使得高速计算、通信和数据处理成为可能。此外,镓在光电子器件和激光技术中的应用,推动了光通信、光存储和激光加工等领域的发展。2023年,中国金属镓行业正处于发展关键时期,随着国内镓市场的不断发展壮大,市场的竞争也越来越激烈,行业的发展也可期待一个有史以来的高潮。

免责声明:本公众号所载内容为本公众号原创或网络转载,转载内容来自公开信息,版权归原作者所有。如涉及作品内容、版权或其他问题,请跟我们联系!转载内容为作者个人观点,并不代表本公众号赞同其观点和对其真实性负责。本公众号拥有对此声明的最终解释权。