受2020年疫情影响,全球“缺芯”潮汹汹来袭。时至今日,面对消费电子、汽车等爆发增长的市场需求,以及5G 、AI等行业更多芯片需求,全球晶圆产能愈发紧张,缺“芯”危机仍在持续蔓延。

在全球“缺芯”潮以及强劲的市场需求下,半导体巨头们开始新一轮大扩张,然而扩张的背后,全球半导体似乎进入了资本支出的狂热期。

据彭博社报道,为进一步保障智能手机、数据中心和汽车的芯片需求,未来十年,全球将共有超过 7000 亿美元投向半导体领域。

不得不说,这是一场及其昂贵的半导体投资游戏。而在这场游戏中,以台积电、联电、三星、中芯国际(57.270, 0.44, 0.77%)等为主的晶圆代工厂以及英特尔、英飞凌、博世、德州仪器、SK海力士、美光等IDM厂商已然成为了主力军。

晶圆代工厂的“神仙打架”

台积电三年千亿美元,越看越不够?

作为全球芯片代工老大,面对晶圆产能的紧缺与急切的需求,台积电率先出手,不仅在扩建速度上一马当先,在资本支出方面更是令人难以望其项背:2021年全年台积电资本支出约300亿美元,未来三年将投资1000亿美元。需要注意的是,这1000亿美元的支出包含了2021年的300亿美元资本支出。换句话说,2022年和2023年,台积电将投入约700亿美元。

Semiconductor Intelligence(SC-IQ)更是估计,台积电 2023 年的资本支出将达到 350 亿美元,甚至可能会更高。

就2021年全年资本支出来说,年初的台积电可能也没料想到自己今年支出金额居然能高到300亿美元。今年1月,台积电公布的资本支出还是250亿至280亿美元。然而仅经过3个月,在4月的电话会议中,台积电首席财务官黄仁昭就表示,为了满足未来几年对先进和专业技术不断增长的需求,决定将2021年全年的资本支出提高到300亿美元左右,其中约有80%将用于先进的工艺技术,包括3nm,5nm和7nm。大约10%将用于高级封装和光罩制造,大约10%将用于特殊技术。

同时,黄仁昭在回答投资者问题时,也明确了1000亿美元是包括今年的资本支出在内。1000亿美元的3年期分别为“21年”,“ 22年”和“ 23年”。

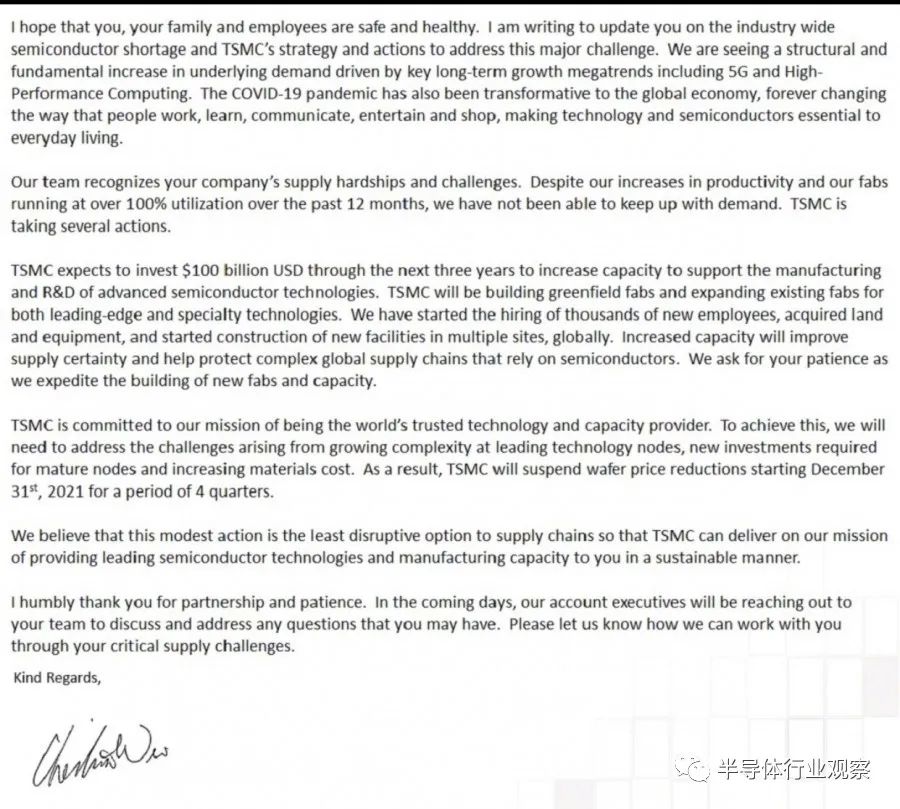

而“三年投资1000亿美元”首次提及是在今年3月底,网络上流传着台积电总裁魏哲家亲自署名发给客户的英文长信,信中提到,为了应对全球整个半导体产业产能短缺的问题,台积电将在未来三年投资 1000亿美元来增加产能,并且支持高端制程技术的研发。

图片来源:經濟日報

图片来源:經濟日報

随后,台积电于4月1日发布公告,证实了未来三年,台积电将投入1000亿美元增加产能,以支持领先技术的制造和研发。

公告的出炉让台积电的“三年千亿美元”敲下了定锤,但台积电本身可能并不满足于这个金额。

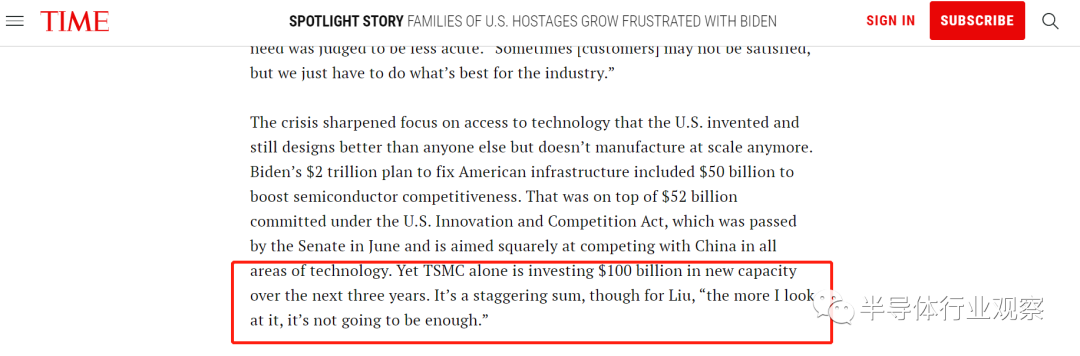

近日,台积电董事长刘德音在接受美国《时代》周刊专访时透露,美国成本远高于台积电预期,对于原定三年1000亿美元的资本支出计划,“愈看愈觉得不够”。

图片来源:《时代》周刊

图片来源:《时代》周刊

惊人的资本支出背后,是台积电频繁的扩建举措,包括:28.87亿美元(约合187亿人民币)扩建南京工厂,生产28nm工艺,月产能为4万片晶圆;已开工建设的亚利桑那州5nm芯片厂,预计耗资120亿美元,;确认将赴日本建特殊制程晶圆厂,提供22nm及28nm制程产能,同时在德国开设晶圆厂也已处于评估考虑的初步阶段。

“钱海战术”,三星用钱捍卫全球半导体霸主地位

在台积电频繁扩建压力之下,韩国三星显然也坐不住了。

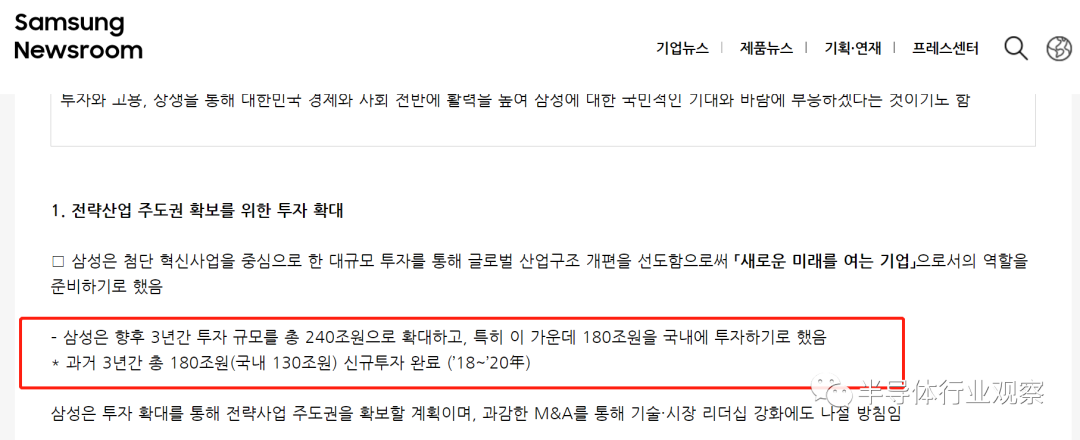

8月24日,三星官方宣布计划未来三年将投资240万亿韩元,将用于培育战略业务,包括半导体、生物制药、下一代电信和IT研究。

图片来源:三星

图片来源:三星

对于其中的半导体业务,三星计划通过开发领先工艺,抢先投资来加强在半导体业务中的全球领先地位。在内存方面,通过投资开发14nm以下DRAM、200层以上NAND闪存等下一代产品解决方案,拉大成本竞争力和技术差距,以此巩固三星的“绝对优势”。

此外,对于晶圆代工厂等系统半导体领域,三星表示,计划通过前沿技术开发和投资确保革新产品的竞争力,为跃居全球第一奠定基础。例如 开发GAA等新技术应用新结构,早日量产3nm及以下晶圆。

虽然三星没有透露将在每个领域投入多少资金,但是半导体作为三星的拳头业务,为了保持和加强在全球半导体行业的绝对领导地位,想必投资金额只会有增无减。

据韩联社报道,Kiwoom Securities 分析师 Pak Yu-ak 表示,预计未来三年,三星芯片业务的总资本支出将达到 110-120 万亿韩元。其余资金可能用于高级节点的研发活动和并购(M&A)交易。

值得一提的是,早在今年5月,三星就已宣布,为了加快尖端半导体工艺技术的研究和新生产设施的建设,计划到2030年为止,将在系统半导体和代工领域的投资规模增加到171万亿韩元。比2019年4月宣布的133万亿韩元增加了38万亿韩元,三星方面表示,这有助于实现到2030年成为世界逻辑芯片领军企业的目标。

庞大的资本支出之下,三星对产能提升也充满了信心。

据日经报道,10月28日,在财报电话会议上,三星高管 Han Seung-hoon 表示,计划到 2026 年将产能扩大约 3 倍,通过扩大平泽产能以及考虑在美国建立新工厂,尽可能满足客户的需求。

85% 用于 12英寸,联电今年支出将达23亿美元

作为中国台湾三大代工厂之一,联电今年也加大了投资力度。2021年的资本支出由年初的将达 15 亿美元提升至23 亿美元,较去年大增 1.3 倍。其中为15% 用于 8英寸产能,85% 用于 12英寸产能。

除了宣布上调资本支出,联电还宣布将扩建南科 Fab 12A P6 厂区产能,将采 28nm制程、月产能 2.75 万片,扩建产能预计 2023 年第二季投产,总投资金额将达新台币 1000 亿元。令人吃惊的是,联电表示,未来 3 年联电在南科的投资金额将达 1500 亿元新台币。

联电也是落实增资扩产的决心。今年7月,联电董事会通过资本支出预算案 318.95 亿元新台币,用于扩充产能。联电表示,今年资本支出维持 23 亿美元水平,南科扩厂资本支出大部分预估将落在明、后年。

此外,此前还传出联电拟在新加坡建设12英寸新厂。不过,对此,联电方面表示,不评论市场臆测,但持续评估扩产计划,并抱持开放态度。

勇闯美股,格芯未来将花费60 亿美元扩产

对于格芯来说,扩产似乎是必须的。近日,格芯CEO考菲尔德表示,直到2023年底的晶圆都卖完了,未来5至10年,可能都供不应求。

为解决芯片短缺的难题,今年6月,格芯宣布,将斥资 60 亿美元扩大其在新加坡、德国和美国的工厂的产能。据其透露,未来两年内将在新加坡投资超过 40 亿美元,在其他国家各投资 10 亿美元。

此外,今年3月,格芯还曾宣布今年将投资 14 亿美元帮助美国、新加坡与德国三座晶圆厂,帮助上述工厂在 2022 年提高 12 nm至 90 nm芯片产能。

值得一提的是,目前格芯已申请在美国纳斯达克上市,代码为“GFS”。如果本次IPO顺利,格芯或将迎来新一轮扩张。

今年两度扩建,中芯国际超112亿美元紧跟“潮流”

在各大国外巨头埋头增资扩产的同时,我国中芯国际也加快了扩建的步伐。

自2020年下半年宣布扩产后,今年中芯国际先后两度官宣扩建28nm芯片生产线。据笔者了解,中芯国际两次新建产线的累计投资共约112.2亿美元。

3月17日晚,中芯国际发布公告称,公司和深圳政府(透过深圳重投集团)(其中包括)拟以建议出资的方式设立晶圆厂,重点生产28纳米及以上的集成电路和提供技术服务,旨在实现最终每月约40000片12英寸晶圆的产能。预期将于2022年开始生产,项目新投资额估计为23.5亿美元。

8月,中芯国际再次发布公告称,和中国(上海)自由贸易试验区临港新片区管理委员会签署合作框架协议,有意在上海临港(14.270, 0.01, 0.07%)自由贸易试验区共同成立合资公司,将规划建设产能为 10 万片/月的 12 英寸晶圆代工生产线项目,聚焦于提供 28 nm及以上技术节点的集成电路晶圆代工与技术服务。

该项目计划投资约88.7亿美元,该合资公司注册资本金拟为55亿美元。

两次扩建可以看出,中芯国际全面布局芯片代工市场的决心。

IDM巨头们的博弈

虽说IDM厂成长动能虽可能不及代工厂来着强劲,但英特尔、TI等大厂的动作幅度却不可小觑。

美欧亚三大洲齐扩建,英特尔今年资本支出最高或可达200 亿美元

尽管英特尔在最先进的生产工艺方面落后于台积电,但在资本支出与扩建速度方面却紧随其后。

英特尔自身预计,今年的资本支出为 190 亿至 200 亿美元。远高于此前FactSet 调查的分析师预计的145.9 亿美元。

此外,在新上任的CEO Pat Gelsinger的带领下,英特尔的扩建行动也在风风火火得进行中。先是在今年3月,英特尔宣布在美国亚利桑那州投资200亿美元,新建两座晶圆厂。其次9月,英特尔表示,未来 10 年可能在欧洲投资高达 800 亿欧元,以提高该地区的芯片产能,并将在爱尔兰为汽车制造商开设半导体工厂。

目前,在美国亚利桑那州的两家芯片工厂已于9月24日动工,预计于2024年全面投入运营,新晶圆厂将生产英特尔最先进的工艺技术,包括英特尔20A的RibbonFET和PowerVia创新技术。

除了这两次大手笔之外,5月,英特尔还宣布将投资 35 亿美元为新墨西哥州的工厂配备先进的半导体封装技术,包括英特尔突破性的 3D 封装技术 Foveros,预计将于 2021 年底开始建设。同月,英特尔表示将在以色列再投资 6 亿美元,以扩大其研发 (R&D),并确认将斥资 100 亿美元用于新建芯片工厂。

明年投资增加50%,英飞凌积极扩产

面对“芯荒”,英飞凌10月5日表示,计划在明年增加50%的投资,希望从需求飙升和全球半导体供应短缺中获益。同时,英飞凌还指出,将在2022年投资约24亿欧元(28亿美元),高于今年的约16亿欧元。

据Evertiq 3月报道,公司发言人 Gregor Rodehüser曾提出,计划在未来五年内以约 11 亿欧元的价格扩大德累斯顿现有产能。据报道,英飞凌还表示将继续成为马来西亚的战略合作伙伴,加速电气和电子行业的发展,尤其是在封装、测试集成电路和晶圆加工领域。

需要注意的是,9 月 17 日,英飞凌宣布其位于奥地利菲拉赫的 300 毫米薄晶圆功率半导体芯片工厂正式启动运营,该厂总投资额为 16 亿欧元,

前有10亿欧元,后有4亿欧元,博世打响一枪又一枪

6月,博世打响了被视作欧洲本土扩充半导体产能的第一枪,Dresden 12 英寸新工厂开业仪式举行。据悉,该工厂由博世耗资 10 亿欧元 (约 12 亿美元)打造,以满足物联网与交通应用等市场需求。同时,这座新厂也被视为博世历史上最大的单笔投资,计划最终招募 700 名员工。博世表示,新厂将首先生产用于电动工具的芯片,9 月才开始生产车用芯片。

10月29日,博世再次宣布,将再投资 4 亿欧元 (4.67 亿美元),用于明年在德国和马来西亚的芯片生产投资,以缓解全球芯片短缺。其中,预算最大的一部分,将用于扩大在德国 Dresden 和 Reutlingen 的晶圆制造厂,以及位于马来西亚槟城的半导体组件工厂的业务。

此外,公司在申明中表示,将在斯图加特附近的 Reutlingen 工厂投资约 5000 万欧元,生产 200 毫米晶圆,公司还生产汽车零组件和工厂自动化系统。同时,博世还将在马来西亚槟城建设半导体测试设施,但并没有透露具体投资金额。

不止收购,德州仪器294 亿美元建新工厂

今年8月,德州仪器宣布,考虑在谢尔曼或新加坡建设新工厂,该工厂将分四个阶段建设,投资估计为 294 亿美元。据美国德州媒体《Herald Democra》10月报道,德州仪器已向当地谢尔曼独立学区提交财产价值限制申请,确认德州仪器将在谢尔曼独立学区兴建新芯片厂。

此外,6月底,德州仪器还表示,将以 9 亿美元的价格收购美光在犹他州莱希的工厂,以提高其产能。据悉,Lehi工厂将生产 65nm和 45nm,用于 TI 的模拟和嵌入式处理产品,并能够根据需要超越这些节点。

收购与新建双管齐下,SK海力士超230万亿韩元目标已定下

在半导体热潮下,韩国立下了大目标,在未来10年斥资约510万亿韩元,建设全球最大芯片制造基地,与中国和美国竞争关键技术主导地位。为此,三星电子、SK海力士等企业预计10年内将投资510万亿韩元(约合人民币3万亿元)。虽然没有透露SK海力士的投资金额,但想必数额不会令人失望。

5月13日,在“K-Semiconductor Strategy”活动中,SK海力士副董事长朴正浩表示:"考虑到目前的全球ICT发展速度,到2030年为止,SK海力士将在利川和清州工厂投资110万亿韩元","另外,在2025年成立的龙仁集群工业园区中,10年内将追加投资120万亿韩元"。也就是说,共投资了230万亿韩元。

据了解,韩国龙仁市半导体工业区项目,由SK海力士于今年2月宣布,将与国内外50个合作伙伴参与投资建设。SK海力士计划从2023年开始投资120万亿韩元,建设4家最先进的半导体工厂。该项目将2023 年开始建设,工厂的一期工程将于 2025 年初完工。以晶圆投入量计算,四家工厂的产能为每月80万片。

消息显示,韩国已经批准了当地芯片制造商SK海力士的建设新半导体工厂的项目。

值得一提的是,SK海力士上周五还宣布,将以5760亿韩元(4.92亿美元)收购韩国晶圆代工厂商Key Foundry,并表示期待此次收购将使其目前的8英寸代工能力增加一倍。

高于历史平均水平,美光科技明年支出或达120亿美元

虽然上述说道,美光出售了其在美国犹他州(Lehi)的 300 毫米半导体工厂,但这并不意味着美光不扩产,相反,美光科技已经为即将到来的新财年制定了高达120亿美元的资本支出计划,高于其历史平均水平,并将研发支出的目标定为30亿美元左右。

此外,10月20日,美光科技更是宣布,计划在全球制造业务和研发工作上投入超过 1500 亿美元,以满足下一个需求,以帮助解决对存储芯片需求的增长。

同日,美光还宣布将斥资8000亿日圆(约合70亿美元)将在日本广岛建造一座新工厂,该工厂可能专门生产DRAM存储芯片,预计将于2024年开始运营。

产能过剩预警,是杞人忧天还是未雨绸缪?

在大厂们大刀阔斧提高资本支出计划扩产的同时,业界却开始出现“芯片产能过剩”的说法,是杞人忧天还是未雨绸缪?

根据以往的经验看来,资本支出过多往往会导致产能过剩。而此次半导体行业巨头们动辄百亿美元的大手笔资本支出,让人产生担忧很正常,所以也不算杞人忧天。

虽然英特尔、联电、格芯、福特汽车以及通用汽车等多家企业的高管都曾表示,半导体短缺或将持续到2023年。但2023年以后,又会是怎样的情形呢?

晶圆厂的扩建并不能解决当前的“芯荒”,扩产不能一蹴而就,从扩产到晶圆厂实现量产至少花费1至2年以上的时间,这就意味着上述大厂们新建的厂房投入运营多数集中于2023年、2024年前后。在这个时间差下,一旦后期疫情结束或者消费电子、汽车等需求下降,全球“缺芯”危机可能已经过去,但是巨头们的产能却开始爆发,恐面临产能过剩的危险。

早在去年下半年,我国发改委就对各地投资芯片项目发出类似警示,要求地方加强对重大项目建设的风险认识。

日前,半导体行业分析机构IDC就发出警告,称在2021年半导体市场将增长17.3%,可能在2023年出现产能过剩。IDC表示,2021年的强劲增长在一定程度上是由芯片价格上涨推动的,而在2020年,芯片市场规模增长了10.8%。随着2022年底更大规模的产能扩张开始上线,到2022年年中,供需将达到平衡,2023年可能出现产能过剩。

此外,德州仪器等在内的不少企业也已发出警告,投资激增正加剧半导体行业产能过剩现象出现,未来几年行业产能将大幅增加,而随着需求下降,利润将受到冲击。

写在最后

不管未来全球半导体行业发展如何,对于当下的中国半导体行业来说,正是弯道超车的好时机,不需要担心中国芯片产能过剩。

如同工程院院士吴汉明所说,中国芯片产能过剩的说法纯属忽悠人。目前芯片的产能非但没有过剩,反而面临严重短缺。并且吴汉明院士还曾指出,如果国内的芯片厂商不加速发展,未来国内芯片产能与先进国家相比,将扩大到至少8个中芯国际的产能。

前路虽漫漫,但我国半导体企业需要为“芯”坚持,越困难越前进。