锑:光伏金属,新的五年——中泰金属观察(2021-8-17)

投资要点:市场对于中国优势战略小金属“锑”的认知亦多为“工业味精”,下游以阻燃剂为代 表且较为分散,关注度较低。有两点预期差没有充分被认知:1)锑锭价格从低点3.75→7.0万元/吨,涨幅达到60%,供需结构的周期反转没有被龙头公司股价pricein;2)更重要的是,光伏领域需求是市场盲点;在光伏玻璃澄清剂需求的拉动下,行业需求增速倍增,景气度迎来新的五年。

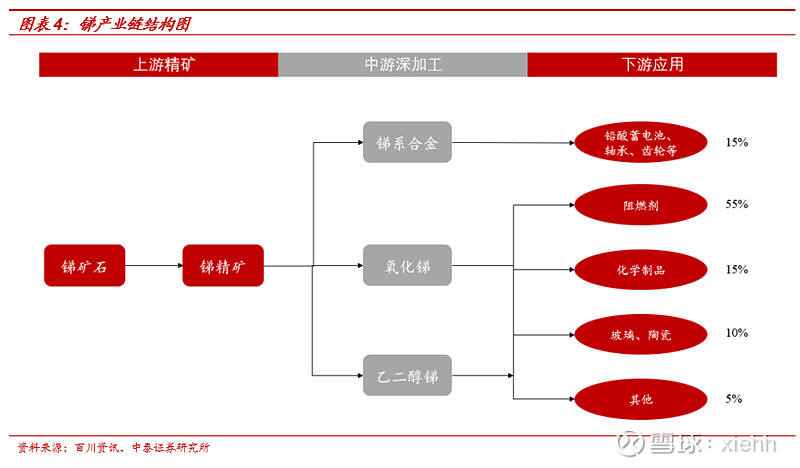

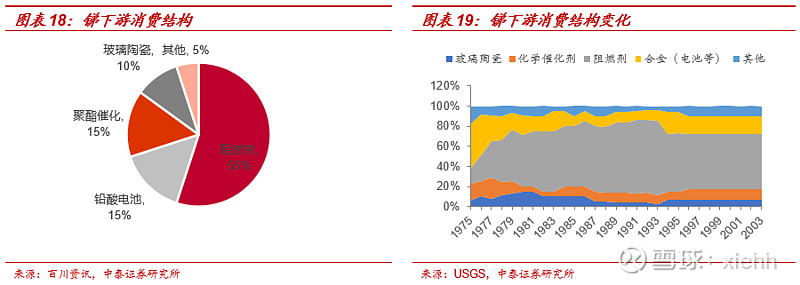

什么是锑?锑是一种银白色有光泽硬而脆的金属,常制成棒、块、粉等多种形状,在自然界中主要存在于硫化物矿物辉锑矿(Sb2S3)中,锑精矿常用于制作锑锭、氧化锑、乙二醇锑三种。历史上,阻燃材料是下游应用领域主要部分,占比55%左右,其次是铅酸电池,需求量占比15%,聚酯催化占比15%,玻璃陶瓷占比10%左右。

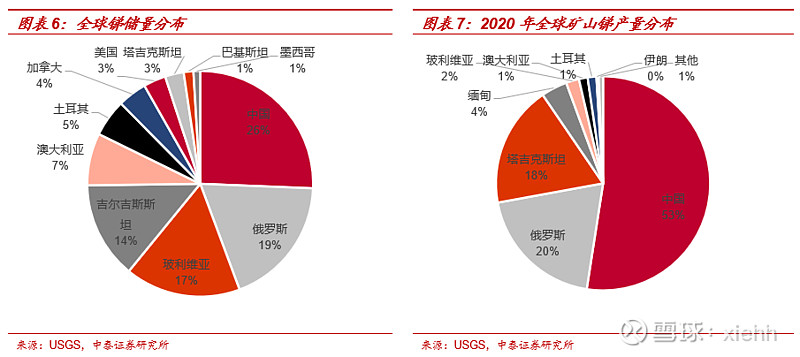

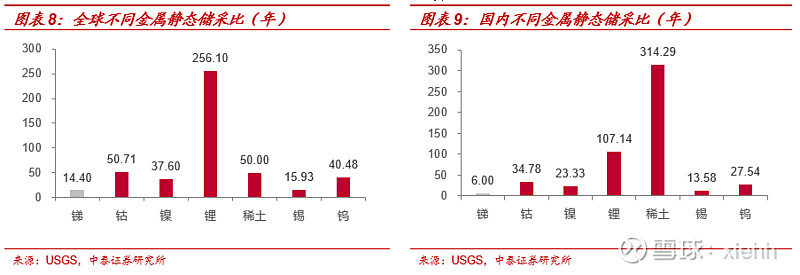

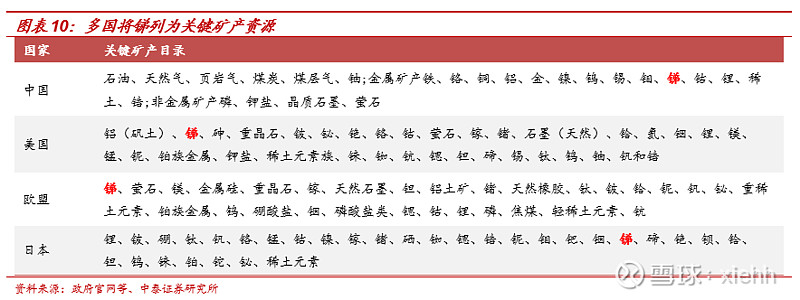

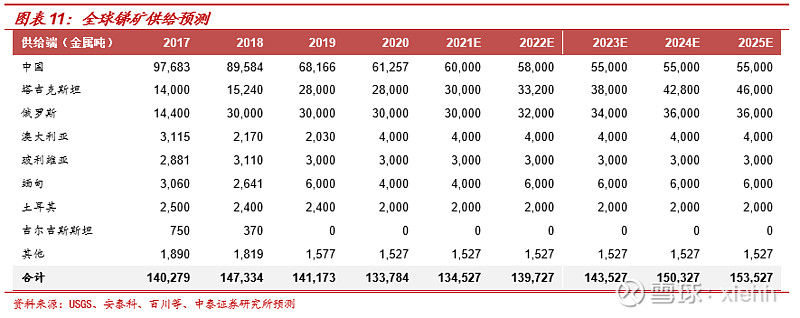

锑供应:极度稀缺的战略矿产资源。1)供应高度集中,全球锑储量约187万吨,其中中国占比26%、俄罗斯占比19%、CR5占比达到82%;从产量分布来看,中国占比高达53%、俄罗斯占比20%、塔吉克斯坦占比约18%。2)锑金属极度稀缺,多国将其列入关键矿产资源。从静态储采比来看,全球锑金属仅能够满足14年的供应,而国内锑储量仅能够满足6年的供应,且由于锑主要下游应用场景为阻燃剂,回收难度较大,是一种高度稀缺的不可再生金属。根据国内国土资源部2016年《全国矿产资源规划(2016—2020年)》,锑列入关键矿产资源,此外美国、欧盟、日本等也都将锑列为关键矿产资源。3)历史上,全球锑矿供给维持在13-15万吨左右,近年来国内受环保政策趋严影响,矿产锑产量逐年下降,海外未来增量仅有华钰矿业在塔吉克斯坦的项目,其余增量有限,2020-2025年供应端预计增速维持在2%-3%左右。4)库存得到大幅去化,11-12年锑价大幅上涨后,积攒了过多的社会库存压力,价格在底部区间震荡。由于原料供应紧张,叠加需求端持续向好,2020年企业库存得到大幅去化,生厂商锑锭库存由9000吨→2710吨的历史低位,降幅接近70%。

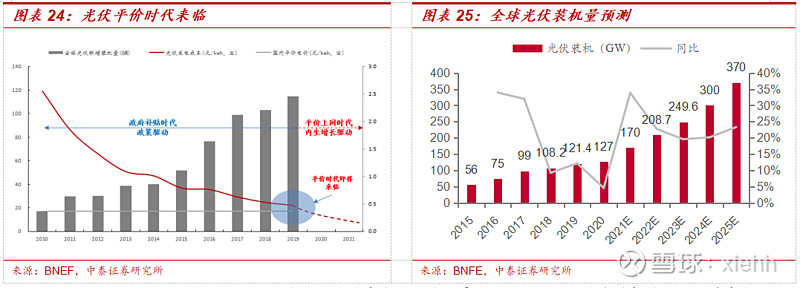

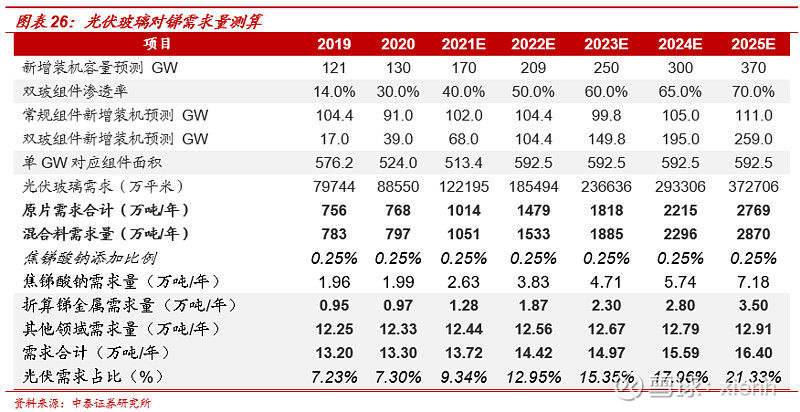

需求端:未被市场认知的光伏金属。光伏度电成本已靠近国内火电的平均发电成本,平价上网在部分地区已接近现实,但目前光伏发电的渗透率仍然较低,光伏装机进入快速增长时期,2020年-2025年光伏装机有望从127GW提升至370GW。锑主要用于光伏玻璃制造过程中,一般来说,需要添加混合料质量0.2%-0.4%的焦锑酸钠,2025年光伏玻璃领域对锑需求量将达到3.5万吨,2020-2025CAGR为29%,光伏领域需求占比将从7.30%→21.33%。

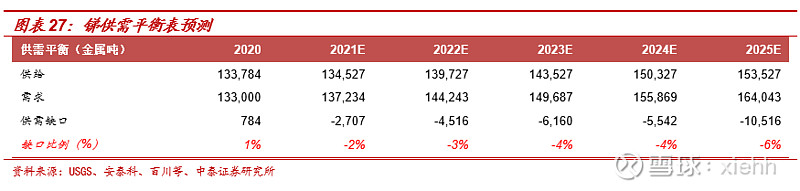

投资建议:锑进入供不应求的新周期。未来几年,国内供应或将保持收缩趋势,海外仅有华钰矿业新增项目,2020-2025供给端CAGR为2%-3%;而需求端,在光伏需求快速拉动下,需求整体增速有望从1%提升至4%-5%。相关产业链上市公司包括湖南黄金、华钰矿业等。

一、什么是锑?

1.1锑产业链简介

锑(英文:Antimony,元素符号Sb,原子序数51),银白色有光泽硬而脆的金属,常制成棒、块、粉等多种形状,在自然界中主要存在于硫化物矿物辉锑矿(Sb2S3)中。易溶于王水,溶于浓硫酸。相对密度6.68,熔点630℃,沸点1635℃。

锑矿石的自然类型,可分为氧化矿石、混合矿石、原生矿石3种,其标准按锑氧化率(%)划分:氧化矿石>50%,混合矿石30%~50%,原生矿石

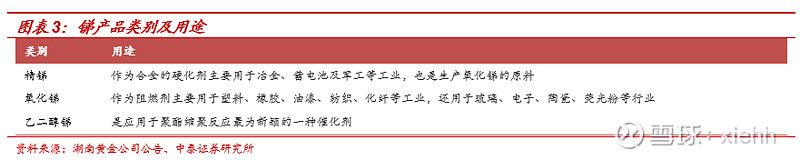

锑精矿常用于制作锑锭、氧化锑、乙二醇锑三种。氧化锑形成锑的卤化物的过程可以减缓燃烧,因此常被用于生产阻燃剂,主要用于塑料、橡胶、油漆、纺织、化纤等工业,还用于玻璃、电子、陶瓷、荧光粉等行业;锑金属的合金具有较好的机械强度,常被用于冶金、铅酸电池、军工等领域;乙二醇锑是应用于聚酯缩聚反应最为新颖的一种催化剂。

1.2锑价历史走势复盘

2008.11-2011.3,国内锑价由26750→111000元/吨,涨幅达到315%。供需共振为本轮上行周期的主要催化因素:1)需求端,08年金融危机后,全球进入流动性宽松周期,纷纷推出大规模经济刺激计划,全球经济快速修复;2)供给端,2009年国土资源部下发《2009 年钨矿锑矿和稀土矿开采总量控制指标的通知》,成为锑价加速上涨的催化。随着经济增速的放缓,锑价逐渐走弱。

2016.01-2017.06,国内锑价由33500→62000元/吨,涨幅为85%。主要为供给端催化因素,价格击穿行业成本线,国内环保力度不断加强,供给收缩预期催化价格上行。

2020.07-至今,国内锑价由37500→73000元/吨,涨幅为95%。主要催化因素为,受疫情及国内环保因素影响,矿山产量下滑,叠加物流运输不畅,原料整体趋紧。下游需求受益于美联储的宽松政策,传统需求逐渐进入复苏周期,而新消费—光伏玻璃领域保持快速增长,锑锭库存去化幅度达到70%。

二、锑供应:极度稀缺的战略矿产资源

2.1供给端高度集中,不可再生的战略金属

锑分布高度集中。锑在地壳中的含量很低,且极难富集,主要以硫化物及硫盐矿物的形式存在,目前已知锑矿物和含锑矿物有120余种,但具有工业利用价值的仅10多种。根据USGS数据,全球锑储量约187万吨,其中中国占比26%、俄罗斯占比19%、玻利维亚占比17%、吉尔吉斯斯坦占比14%、澳大利亚占比7%,CR5占比达到82%;从产量分布来看,中国占比高达53%、俄罗斯占比20%、塔吉克斯坦占比约18%。

锑金属极度稀缺,多国将其列入关键矿产资源。从静态储采比来看,全球锑金属仅能够满足14年的供应,而国内锑储量仅能够满足6年的供应,且由于锑主要下游应用场景为阻燃剂,回收难度较大,是一种高度稀缺的不可再生金属。根据国内国土资源部2016年《全国矿产资源规划(2016—2020年)》,锑列入关键矿产资源,此外美国、欧盟、日本等也都将锑列为关键矿产资源。

2.2历史上来看,锑矿供应在13-15万吨波动

近年来全球锑矿供应保持稳定。近年来,全球锑矿产量维持在13-15万吨之间,增速未见明显扩张。分国别来看,国内受制于资源以及环保政策影响,锑矿产量逐渐走低;海外矿方面,塔吉克斯坦、俄罗斯为17年之后主要的新增供给方。

塔吉克斯坦地区:1)在产的主要矿山为美国康萨普(COMSAP)矿产有限公司旗下的Anzob 汞锑矿,拥有锑生产能力约1万吨/年;2)华钰矿业在塔吉克斯坦的1.6万金属吨项目,原计划19年底投产,目前推迟至21年底。塔吉克斯坦地区整体资源量仅占到全球的3%,产量占比目前接近20%,塔吉克斯坦地区大幅增产的可能性较低。

俄罗斯:1)主要生产商为极地黄金公司(Polyus)所拥有的奥林匹亚(Olympiada)金锑矿,规划每年生产1.5-2.0万吨锑金属,2019年锑产量为14773吨,2020年为10958吨,同比下降26%。2)远东锑金矿,储量约11-18万金属吨。

澳大利亚:主要生产商为曼德勒资源公司(Mandalay Resources)旗下的科斯特菲尔德金锑矿,锑储量约1.78万吨,可开采年限约4-5年,预计未来生产保持稳定。2020年锑产量约3903吨,同比增长92%;2021年上半年共生产锑1690吨,同比下滑18%。

美国:米达斯黄金(Midas Gold)持有的斯蒂布耐特金锑矿,锑储量6.74万吨,预计2026年开始商业运营,矿山服务年限为14.3年。

2.3国内锑矿供应:环比政策趋严,供应持续缩减

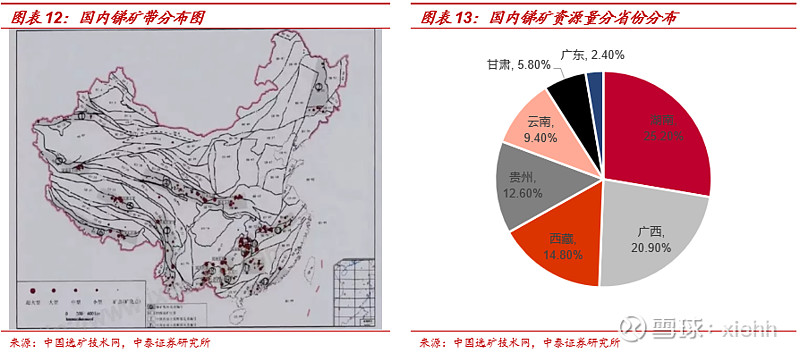

国内资源分布同样具有相对集中的特点。目前所探明的锑矿床分布于中国19个省(自治区)。主要集中在湖南(占比约25.2%)、广西(20.9%)、西藏(14.8%)、贵州(12.6%)、云南(9.4%)、甘肃(5.8%)、广东(2.4%)等。湖南具有我国最大的锑矿山——湖南省冷水江市的锡矿山(湖南闪星锑业全资矿山)。

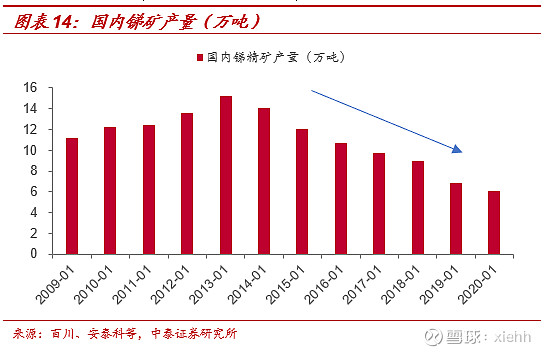

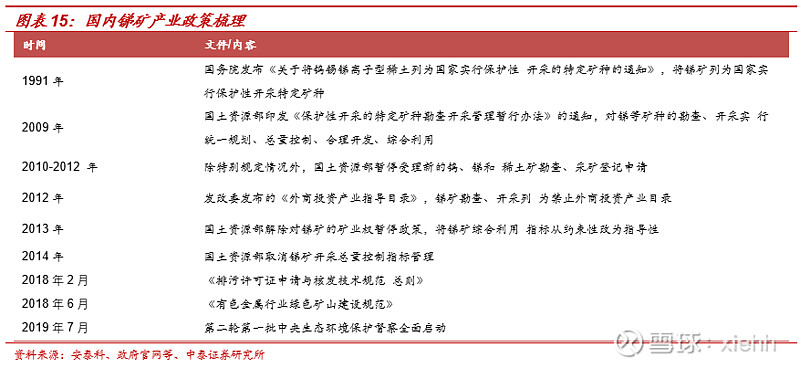

近年来,国内锑矿产量整体处于收缩趋势。1)国内锑矿资源储量静态储采比仅为6,锑资源量属于高度稀缺资源;2)2009-2014年,国内曾经实行锑矿开采总量指标控制,并且暂停受理锑矿探矿权及采矿权申请,近年来环保督察趋严,锑矿生产日益萎缩。

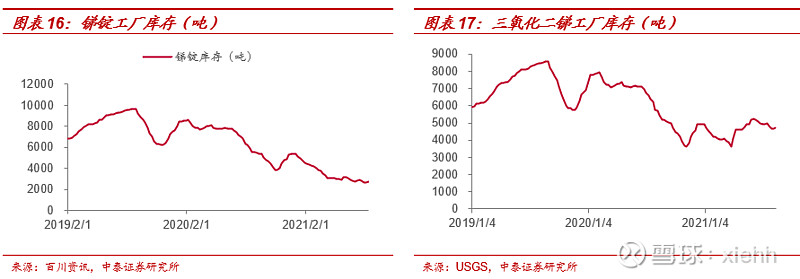

2.4库存:大幅去化,整体维持低位

11-12年锑价大幅上涨后,积攒了过多的社会库存压力,价格在底部区间震荡。由于原料供应紧张,叠加需求端持续向好,2020年企业库存得到大幅去化,生厂商锑锭库存由9000吨→2710吨的历史低位,降幅接近70%,同样氧化锑库存也得到了大幅度的去化。

三、锑需求:最大的预期差—被市场忽视的光伏金属

3.1锑下游应用广泛

锑广泛用于阻燃剂、蓄电池及金属合金、化学制品等领域。下游应用领域中,阻燃材料是主要部分,需求量占比55%左右,其次是铅酸电池,需求量占比15%左右,聚酯催化占比15%左右,玻璃陶瓷占比10%左右。

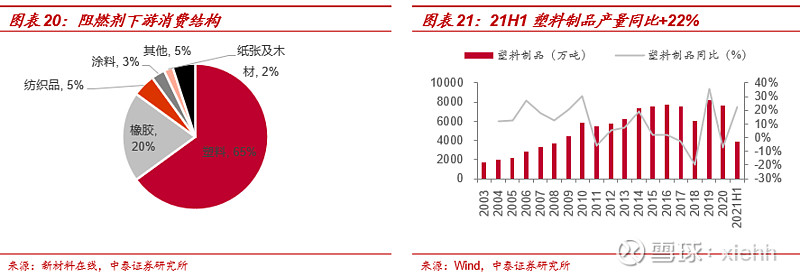

阻燃剂:锑卤系阻燃剂因其生产工艺成熟,性价比优良,使用很少的量就可以达到最佳阻燃效果,所以长期占据阻燃剂领域的主导地位,在火灾易发的塑料制品和电子电气产品中应用不可或缺。从阻燃剂下游消费来看,65%用于塑料领域、20%用于橡胶领域、5%用于纺织品。

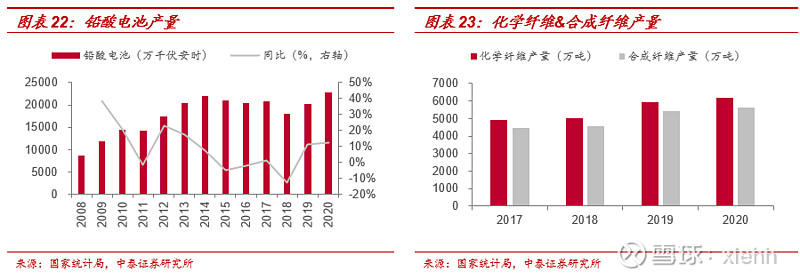

铅酸电池:铅锑合金具有耐腐蚀、长寿命的优点,主要用于铅酸电池的正极板,近年来,中国铅酸蓄电池的市场规模维持稳定增长。2020年,我国铅酸蓄电池产量为22736万千伏安时,同比增长12.28%。

聚酯纤维:锑系化合物是一种优良的催化剂,活性高、副作用少,是聚酯纤维生产中的核心催化剂。

3.2被市场忽视的光伏需求

过去十年,光伏行业自身成本降低效果明显,硅料、非硅成本持续降低,电池效率不断提升,以国内为例,2018年单位光伏发电量对应的成本相比2010年降低77%,度电成本已靠近国内火电的平均发电成本,平价上网在部分地区已接近现实,但目前光伏发电的渗透率仍然较低,根据wind数据,2019年全球光伏发电量占比仅2.7%,国内3%,随着光伏发电成本的进一步降低,光伏发电渗透率也将进一步提升。

光伏领域需求占比快速提升。光伏行业的快速发展推动光伏玻璃生产线快速增加,而在制造光伏玻璃的过程中,需要用到澄清剂来提高玻璃的色泽和透明度,根据玻璃澄清的作用机理可分为:氧化物澄清剂、硫酸盐型澄清剂、卤化物澄清剂和复合澄清剂。复合澄清剂(焦锑酸钠)集合了三种澄清协同优势,可达到持续澄清的效果,大大地增强了澄清能力,是单一澄清剂无法比拟的。根据玻璃网资讯,光伏玻璃制造过程中,焦锑酸钠一般需要添加混合料质量的0.2%-0.4%,假设2025年光伏装机量达到370GW,光伏玻璃领域对锑需求量将达到3.5万吨,2020-2025CAGR为29%,光伏领域需求占比将从7.30%→21.33%。

3.3进入供应短缺新周期

锑进入供不应求的新周期。未来几年,国内供应保持收缩趋势,海外仅有华钰矿业新增项目,2020-2025供给端CAGR为2%-3%;而需求端,在光伏需求快速拉动下,需求整体增速有望从1%提升至4%-5%。

四、投资建议及相关产业链企业

预期差1:锑锭价格从低点3.75→7.0万元/吨,涨幅接近一倍,锑相关标的股价仍处于底部区间,没有充分反应锑价的上涨。

预期差2:光伏新增需求被市场忽视。锑用于光伏玻璃的制作过程中的澄清剂,添加量仅为0.2%-0.4%,单位用量较小,并没有被市场充分认知。在光伏装机快速增长的背景下,光伏压延玻璃产能快速释放,对锑的需求量有望从0.97→3.50万吨,2020-2025CAGR为29%,需求占比从8.11%→21.33%。

综合来看,我们认为,未来几年,国内供应或将保持收缩趋势,海外仅有华钰矿业新增项目,2020-2025供给端CAGR为2%-3%;而需求端,在光伏需求快速拉动下,需求整体增速有望从1%提升至4%-5%。锑或将进入供不应求新周期。

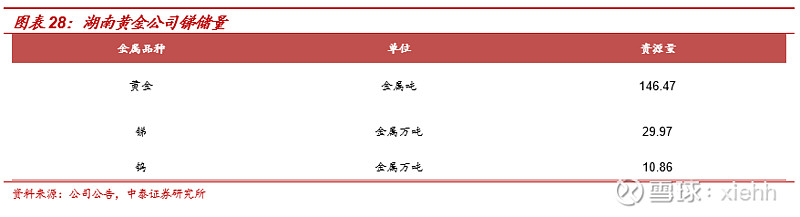

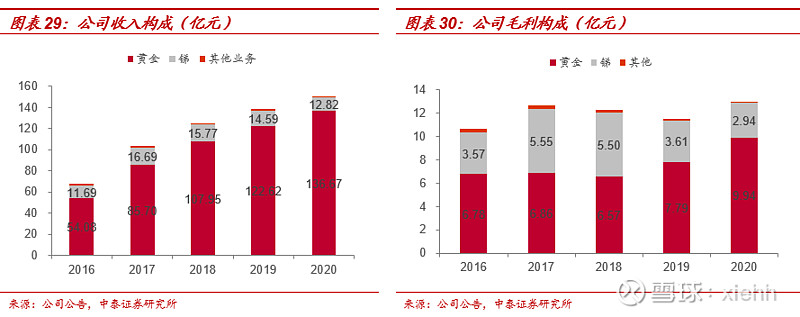

湖南黄金

公司主要持有辰州矿业、甘肃加鑫、新龙矿业本部龙山金锑矿、安化渣滓溪锑矿等矿山,合金拥有锑资源量约29.97万吨。目前拥有3万吨/年精锑冶炼生产线。2020年公司生产锑品34,967吨,同比减少1.07%,其中精锑10,848吨,氧化锑16,405吨,含量锑5,330吨,乙二醇锑2,384吨,其中自产锑约20119吨。

华钰矿业

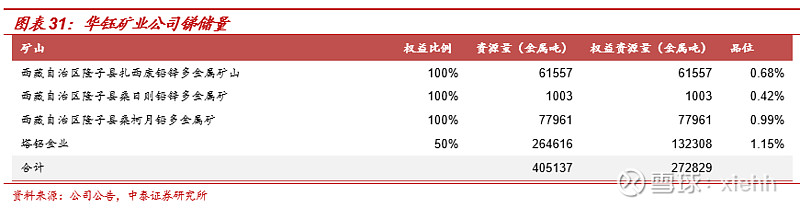

公司目前控制锑资源量41万金属吨,塔铝金业达产后将新增1.6万金属吨/年生产能力,合计达到2.1万金属吨/年,全球占比接近15%。

风险提示

产业政策变动风险。国内锑开采受环保等政策影响较大,且下游消费领域(铅酸蓄电池、光伏等)同样受到产业政策变动影响较大。

供给端超预期释放风险。目前锑矿供给较为刚性,且部分锑矿为伴生矿,社会隐形库存无法精确统计,供给端超预期释放将对供需结构造成较大的影响。

国内疫情反复和国外疫情失控风险。海外疫情蔓延和国内疫情反复是全球经济复苏最大不稳定因素。

需求测算偏差风险。报告需求测算均基于一定前提假设,存在实际达不到、不及预期风险,可能会导致供需结构发生转变,从而导致对主要产品价格的误判。

研究报告使用的公开资料存在更新不及时的风险。研究报告中公司及行业信息均使用公开资料进行整理归纳分析,相关数据存在更新滞后的风险。

谢鸿鹤 SAC职业证书编号:S0740517080003

郭中伟:研究助理

安永超:研究助理

请滑动以查看完整声明

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。

本订阅号为中泰证券有色团队设立的。本订阅号不是中泰证券有色团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎

作者:xiehh

链接:https://xueqiu.com/9648215511/194591660

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。